不動産を売却したときの所得税はいくら?

みなさんこんにちは

このブログでは居住用の土地建物を売却するときにかかる税金、譲渡所得税(所得税と住民税)について解説したいと思います。

譲渡益がある場合

譲渡所得税 = 譲渡所得 × 税率

です!

- 税率は物件の所有期間で決まるもので、およそ14%~39%です。売却する物件がどこにあたるか見極めましょう。

- 譲渡所得は売却額そのものではなく、購入価額や諸費用を差し引くことができる他、特別控除の制度を使って大きく削減することもできますのでよく理解しておきましょう。

- 譲渡所得税がかかるのは、譲渡所得がプラスの場合すなわち譲渡益がある場合です。 賢く制度を選択し確定申告しましょう。

- 確定申告は取引を行った翌年の2月16日から3月15日の1ヶ月間に確定申告する必要があります。ご自分でもできますが、心配であれば税理士さんに頼みましょう。

- また譲渡益がマイナスの場合は必ずしも確定申告の必要はありませんが、他の所得と損益通算して税金を抑えることが可能な場合はやはり確定申告すべきでしょう。

※なお、このブログはあくまで一般的な概要説明であり、個別のケースに対して責任を負うものではありません。

また、内容に間違いがあった場合におきましても責任は負いかねますので何卒ご理解の上お読みください。

1.税率

1-1.長期所有と短期所有

1-2.所有期間10年超の居住用財産を譲渡した場合の軽減税率の特例

2.譲渡所得(特別控除を除く)

2-1.取得費と譲渡費用

2-2.建物減価償却費相当額

2-3.特定の居住用財産の買換え特例

3.譲渡所得の特別控除

3-1.3,000万円特別控除

3-2.相続空家の特別控除の特例

4.譲渡損失

4-1.居住用財産の買換えに係る譲渡損失の損益通算及び繰り越し控除の特例

4-2.居住用財産に係る譲渡損失の損益通算及び繰り越し控除の特例

土地建物の譲渡所得税の税率は、その土地建物の所有期間によって大きく変わります。

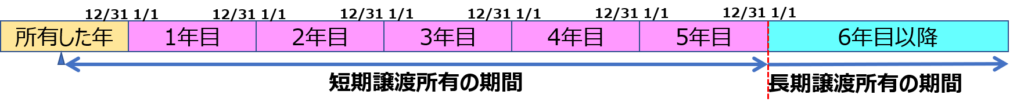

①長期譲渡所有:譲渡した年の1月1日現在までの所有期間が5年を超える場合

②短期譲渡所有:譲渡した年の1月1日現在までの所有期間が5年以下の場合

長期所有と短期所有の分かれ目を図に示すと以下の通りです。

所有期間は原則として引き渡しの日ですが、売買契約の日で計算してもよい様です。

税率の変わる年末年始にまたがる取引は要注意ですね。

また、相続、遺贈、贈与で取得した資産を譲渡した場合は、原則として被相続人、贈与者の取得の日が引き継がれます!

これも覚えておきましょう。

1-2.所有期間10年超の居住用財産を譲渡した場合の軽減税率の特例

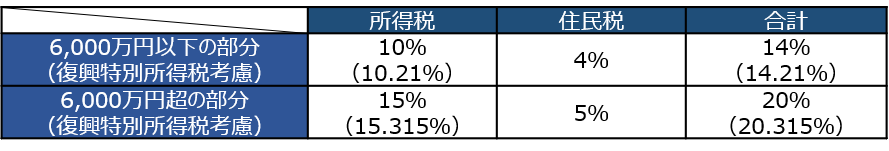

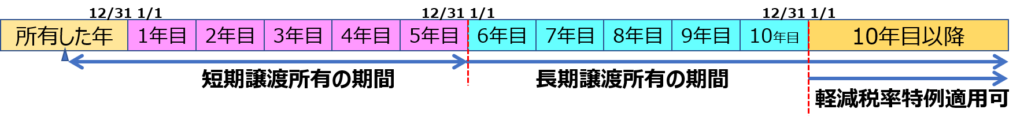

譲渡した年の1月1日現在までの所有期間が10年を超えるマイホームを売却する場合は更に税率を下げることができます!

長期所有と短期所有の分かれ目を図に示すと以下の通りです。

以下に詳しい適用要件を説明しますが、あとで解説する「3,000万円特別控除の特例」の適用要件も同じです。

長く住まわれたマイホームはこの2つを使えば大きく節税できるのですね!

では詳しく確認しましょう。

次の1~4のいずれか

- 居住している家屋と、その家屋と共に譲渡する敷地

→ご自身のお住まいです! - 居住しなくなった日から3年を経過した年の12月31日までに譲渡した家屋と、その家屋と共に譲渡する敷地

→引っ越された3年後の年末までです! - 災害により滅失した居住用家屋の敷地で、居住されなくなった日から3年を経過した年の12月31日までに譲渡したもの

- 転居後に家屋を取り壊した場合には、取り壊した日から1年以内にその土地の譲渡契約を締結し、

かつその家屋から転居した日から3年を経過した年の12月31日までに譲渡したもの

→取り壊したら1年以内に売買契約が必要です!

ただし次のような場合には適用できません。

- 譲渡先が配偶者、直系血族、生計を一にする親族、譲渡後にその家屋に居住する親族の場合

→お子様やお孫さんに売却するときには使えません - 譲渡先が本人、配偶者、直系血族や生計を一にする親族が主宰している同族会社

- 前年、前々年にこの特例を受けている場合

→特例の使用は3年に1回です。

譲渡所得税の税率は高いですよね。

よって、税額を下げるには譲渡所得の計算が重要です。しっかり確認しましょう。

譲渡所得は、売却した金額(譲渡価額)から、その売却した不動産を購入したときの購入費(取得費)と、今回の売却にかかった費用(譲渡費用)を差し引き、更に特別控除を差し引いて算出します。

譲渡所得= 譲渡価額 -(取得費+譲渡費用)- 特別控除

簡単な例ですと、諸費用込み1000万円で購入した土地を2000万円で売却し、売却時に譲渡費用(仲介手数料等)として100万円支払ったとすれば、

2000万円 -(1000万円+100万円)= 900万円

が譲渡所得となります。 ※特別控除は考慮していません

譲渡費用は今回の譲渡にかかった仲介手数料、印紙代、売却のためにかかった立退料、解体費用などです。詳細は国税庁HPなどで確認しましょう。

取得費は、その譲渡する土地建物の購入価格に購入諸費用を加算した金額です。

購入諸費用として加算できるのは、仲介手数料、契約書に貼付した印紙代、登記のときの登録免許税および手数料、不動産取得税、そして測量費用、解体費用、整地費用などです。こちらも国税庁HPなどで確認できます。

また、先祖代々受け継がれた土地など、購入代金が不明な場合には収入金額の5%相当額を取得費とすることができます。

ここで1点注意ですが、建物については当時の取得費全額を差し引くというわけにはいきません。

建物は新築時から時間が経過することによって価値が減少していくため、購入代金などの合計額から価値の目減り分(減価償却費累計額)を差し引きます。

取得費= 土地建物取得価格+購入諸費用-建物減価償却費相当額

または 土地建物購入金額 × 5%

建物減価償却費相当額は次項でご説明します。

建物は土地とは違い、取得してから所有期間が経過するに従って資産価値が減少していきます。

その減少分を税法上決められたルールに従って計算したものが建物減価償却費相当額です。

計算式を先に示します。

減価償却費相当額= 建物の取得価額×0.9×償却率×経過年数

注)減価償却費相当額は建物の取得価額の95%を限度とされます。

例えば、木造戸建を1,000万円で購入し、10年所有してから売却する場合の減価償却費相当額を計算してみましょう。

1,000万円×0.9×0.031×10 = 279万円

※木造の償却率=0.031を使用

となります。

取得時の戸建が新築か中古かは問いません。

ご参考までにこの計算式の意味を説明します。

建物など、資産価値が目減りするものは、税法上「耐用年数」が定められています。

耐用年数とは、資産が使用に耐えられる年数(法的に定めた年数)のことで、建物の場合は建物の構造ごとに決められています。

そして税法上の資産価値は、耐用年数の期間に毎年均等に減らす計算をします。

この削減額を減価償却費と言い、均等に減らす方法を定額法と言います。

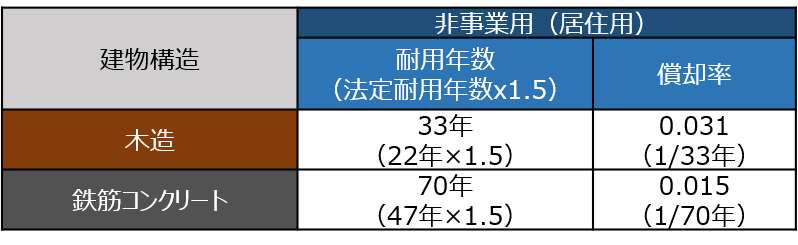

下の表を見てください。

例えば木造の場合、法定耐用年数は22年で、居住用建物はその1.5倍の33年と定められています。

33年間、資産を毎年均等に1/33ずつ減価償却していくわけですね。

これが計算式中の「償却率」です。

次に(建物の取得価額×0.9)についてですが、これは旧定額法の償却率の計算方法を用いているということです。

減価償却費の計算方法は平成19年度に税制改正されていまして、改正前は取得価額の90%の金額をもとにしていましたが、改正後は取得価額の100%をそのまま用いることになりました。

平成19年度の税制改正以前の計算方法は旧定額法と呼ばれていて、建物減価償却費相当額の計算には旧定額法が適用されているわけです。

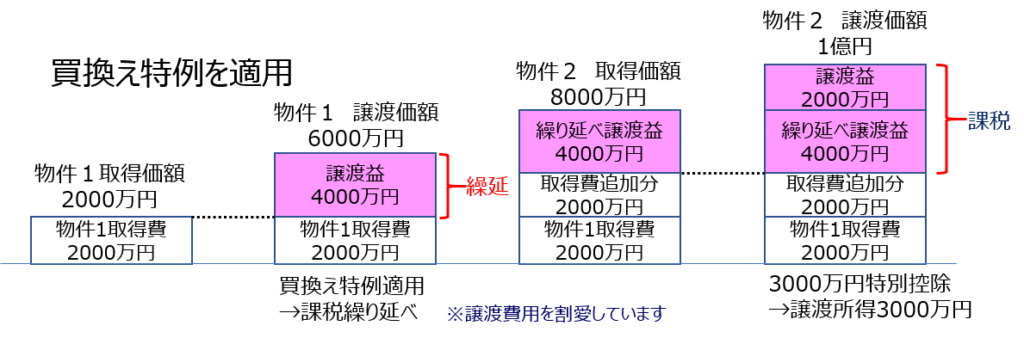

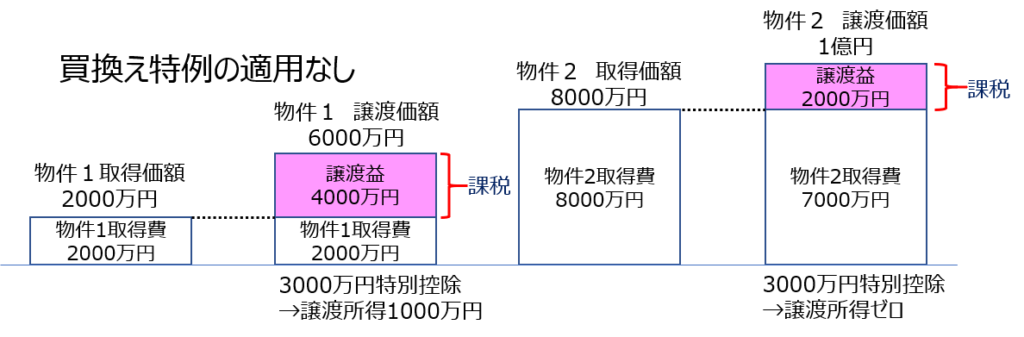

さて、ここでマイホームを買替える場合を想定しましょう。

売却益で購入するときに原資となる譲渡所得に課税されるのは厳しいですよね。

そこで利用できる制度が「特定の居住用財産の買換え特例」です。

- 譲渡資産の譲渡価額 ≦ 買替資産の取得価額

であれば今回課税されません - 譲渡資産の譲渡価額 > 買替資産の取得価額

であれば差額のみが今回課税の対象とされます

収入金額= 譲渡資産の譲渡価額-買替資産の取得価額

課税対象= 収入金額-(取得費+譲渡費用)×収入金額/譲渡価額

あくまで今回の課税を回避する制度あって、将来買換えした資産を売却するときにはまとめて課税されることになります。

この制度を使う場合の注意点です。

- 3,000万円特別控除を併用できません。(次項で説明します)

- 「所有期間10年超の居住用財産を譲渡した場合の軽減税率の特例」を併せて利用できません。

3,000万円特別控除とどちらを選択すべきかよく検討しましょう。

要件を整理しておきます。

譲渡資産

- 譲渡した年の1月1日における所有期間が10年を超える

- 譲渡に対する対価が1億円以下

- 居住期間が10年以上である

次の1~3のいずれか

- 現に自分が居住している住宅および敷地

- 以前自分が居住していた①の住宅で居住しなくなった日から3年を経過した年の12月31日までに譲渡される住宅および敷地

- 災害によって①の住宅が滅失した場合において、その住宅を引き続き所有していたとしたならば、その年の1月1日における所有期間が10年を超えるその住宅の敷地(その災害があった日から3年を経過した年の12月31日までに譲渡されるものに限る)

買替えた居住用資産

- 譲渡資産を譲渡した年またはその前年に取得し、譲渡した年の翌年末までに入居すること

- 譲渡資産を譲渡した年の翌年に取得し、譲渡した年の翌々年末までに入居すること

- 取得する住宅の床面積が50㎡以上で、中古住宅等の場合には築25年以内(または一定の耐震基準に適合)で、その敷地面積が500㎡以下であること

ただし次のような場合には適用できません。

- 譲渡先が配偶者、直系血族、生計を一にする親族、譲渡後にその家屋に居住する親族の場合

- 本年、前年、前々年に3,000万円特別控除の特例を受けている場合

- 前年、前々年にこの特例を受けている場合

特別控除は多くの制度がありますが、居住用財産の売却にフォーカスすれば要チェックは以下の2つです。

- 3,000万円特別控除

→マイホームを売却するときに3,000万円控除できます!

・ 相続空家の特別控除の特例

→実家の空き家を売却するときに3,000万円控除できます!

マイホームや実家の売却では必ず要件を確認しましょう。

ご自身が居住している家屋とその敷地を譲渡する場合には、譲渡所得から3,000万円を差し引くことができます。

詳しい要件を確認しましょう。

現に居住していなくても適用できるケースもしっかりと理解しましょう。

※「所有期間10年超の居住用財産を譲渡した場合の軽減税率の特例」の適用要件も同じです!

次の1~4のいずれか

- 居住している家屋と、その家屋と共に譲渡する敷地

- 居住しなくなった日から3年を経過した年の12月31日までに譲渡した家屋と、その家屋と共に譲渡する敷地

- 災害により滅失した居住用家屋の敷地で、居住されなくなった日から3年を経過した年の12月31日までに譲渡したもの

- 転居後に家屋を取り壊した場合には、取り壊した日から1年以内にその土地の譲渡契約を締結し、かつその家屋から転居した日から3年を経過した年の12月31日までに譲渡したもの。

ただし次のような場合には適用できません。

- 譲渡先が配偶者、直系血族、生計を一にする親族、譲渡後にその家屋に居住する親族の場合

- 譲渡先が本人、配偶者、直系血族や生計を一にする親族が主宰している同族会社

- 前年、前々年にこの特例を受けている場合

- 本年、前年、前々年に「居住用財産の買替えの特例」を受けている場合

そしてこの制度は対象の家屋が共有名義の場合は、それぞれの持ち分に対してそれぞれ独立に適用することができることも覚えておきましょう。

例えば、夫婦同居の家屋と敷地を売却するケースで、控除前の譲渡所得が5,000万円、夫の持ち分が土地建物共に4/5(4,000万円)、妻の持ち分が土地建物1/5(1,000万円)の場合に3,000万円特別控除をそれぞれ適用すると、妻の税額は0円(1,000万円-3,000万円<0)、夫は1,000万円(4,000万円-3,000万円)に対して課税されることになります。

一方で、この制度の対象が家屋であることから、共有の仕方によっては適用が限定されることも覚えておきましょう。

例えば、前記のケースで夫の持ち分が土地(4,000万円)、妻の持ち分が建物(1,000万円)だとすると、妻の税額0円(1,000万円-3,000万円<0)は変わりませんが、夫の持ち分に対しては特別控除を別途独立に適用できず、妻の持ち分について控除しきれない金額しか控除できません。即ち2,000万円(4,000万円-2,000万円)に対して課税されることになります。

この辺りは複雑ですね。色々なケースがありますのでわからない場合は税理士さんからしっかりと指南してもらってください。

また、ご自身が居住していなければ適用されないこともしっかりと押さえましょう。

母親名義の家屋に兄が同居し弟が独立して別居していたケースにおいて、母親がお亡くなりになってご兄弟それぞれの持ち分1/2ずつ相続したとします。

物件を5,000万円で売却した場合、同居の兄は3,000万円の控除が使えるので税額は0円(2,500万円-3,000万円<0)ですが、別居の弟は2,500万円に対して課税されることになります。

例えば相続した実家の空き家(マンション等を除く)を耐震リフォーム後または更地化して譲渡する場合にも、前記の3,000万円の特別控除が適用されるものです。

この特例は相続された空き家の放置を減らすことを目的としているためにマンションなどには適用されません。

ここで注意を要するのが、ずっと「空家」でなければ適用できないということです。

誰かが居住したり、人に貸したり、事業等に使用すると使えません!

また、古家を譲渡後に買主側にて更地化される場合も適用できません!

詳しい要件を確認しましょう。

家屋

- 相続開始直前において被相続人が居住の用に供していたこと

または被相続人が要介護認定を受け、かつ相続開始の直前まで老人ホーム等に入所していた場合で、被相続人が老人ホームに入所したときから相続開始の直前までその家屋について被相続人による一定の使用がなされ、

かつ事業の用、貸付の用または被相続人以外の者の居住の用に供されていないこと - 昭和56年5月31日以前に建築された家屋であること

- 区分所有建築物(マンション等)以外の家屋であること

- 相続開始の直前において被相続人以外に居住していた者がいなかったこと

- 相続のときから譲渡のときまで事業の用、貸付の用または居住の用に供されていたことがないこと

相続人

- 前記の家屋およびその敷地を相続または遺贈により取得した相続人

→親族等に限りません!

適用期限

- 平成28年4月1日から令和5年12月31日まで

- 相続の時からその相続の開始があった日以後3年を経過する日の属する年の12月31日までの間に譲渡されたもの

譲渡の際

- 譲渡の対価の額が1億円以下

- 家屋を取り壊さず譲渡する場合は、その譲渡時において現行の耐震基準に適合すること。

他の特例との併用関係

- 同一年内に空家と自己の居住用財産を譲渡した場合は併用できます。

但し3,000万円が限度となります。 - 「相続税が取得費に加算される特例(相続財産を譲渡した場合の取得費の特例)」とは選択制となります。

この特例は、相続又は遺贈により取得した土地、建物、を一定期間内に譲渡した場合に、相続税額のうち一定金額を譲渡資産の取得費に加算できるものです