ローン借入額と期間見直しの効果

前回は60歳に達したときの返済状況がライフプランに影響することを書きました。

返済期間の削減は難しいところですが、どのような効果があるのか検討してみたいと思います。ご意見ありましたら是非フィードバックお願い致します。

今回も前回に引き続き、35歳でローンを組むことを想定します。

60歳で完済するためには繰り上げ返済で期間の短縮を計画的に行うか、最初から25年ローンを選択することになりますが、今回は後者を取り上げます。

25年に短縮するには借入額はどれだけ減らす必要があるでしょうか。

3000万円を1.6%固定金利、返済期間35年のときの返済月額は93,500円でした。

例えばこの返済月額を変えずに同じ金利で期間25年の借入可能額を探ると、およそ2300万円となりました。

頭金を700万円増額するか、購入ターゲットを700万円下げることになりますね。

しかしその効果は絶大です。

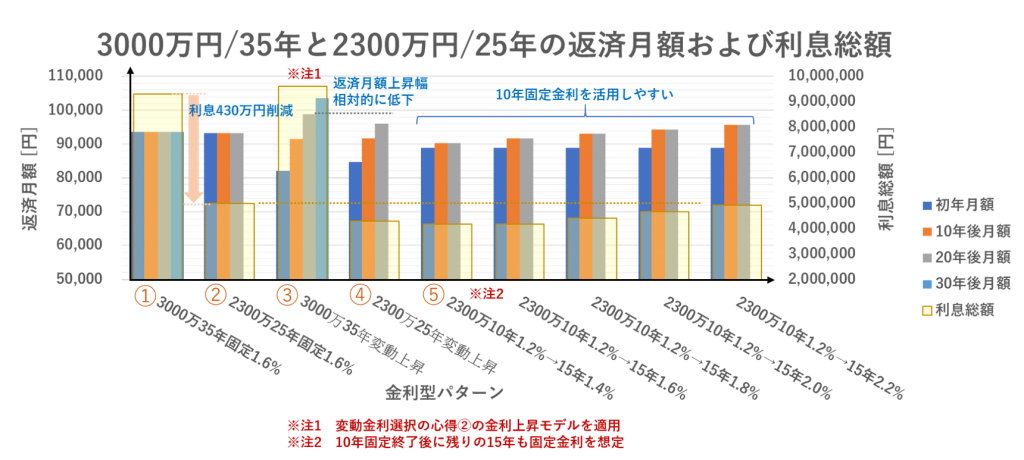

シミュレーションした結果をグラフにして掲載します。

グラフは、借入額と返済方法ごとに初年、11年目、21年目、31年目の返済月額(固定金利元利均等返済なので不変)と利息総額を示しています。

最初に損得を比較してみます。

①借入3000万円、金利1.6%、返済期間35年のケース

②借入2300万円、金利1.6%、返済期間25年のケース

①の総利息額は930万円、②の総利息額は500万円程度です。この事例では430万円も差がつきました。

次に前回のブログ「変動金利選択の心得」で使用した、0.8%から35年後に3.2%に到達する金利上昇モデルを使用して変動金利上昇による月額返済額の上昇をみてみます。

③3000万円 35年返済のケース

④2300万円 25年返済のケース

金利上昇カーブは予測できませんので、1つの事例に過ぎませんが返済月額の上昇幅が相対的に低下することは間違いありません

⑤10年固定型、金利1.2%から満了後に15年固定型に借り換えた場合

期間固定型を上手に活用してリスクを避ける方法も選択しやすくなりますね。

ご参考までに後半の金利が1.4%,1.6%,1.8%,2.0%,2.2%のケースを計算してみました。

今回は、1つの事例として35歳のお勤めの方が定年年齢である60歳完済を目標に、借入額と返済期間削減を検討してみました。

借入額と返済期間を削減すれば楽になることは当たり前だと感じられたかもしれませんが、将来のライフプランを考慮して導き出した基準(今回の事例は60歳完済計画)の方が理にかなっていると思いませんか?

実は私自身20年ぐらい前に35年ローンでマイホームを購入して返済し続けています。

今思えば見込みが甘くて大変だったのですが、金利の低下が進んだおかげで借り換えを繰り返して辻褄を合わせることができました。

今の低金利時代ではそのような神風は期待できません。くれぐれも慎重に進めたいですね。